上一篇

2023下半年中国与欧洲光伏市场展望

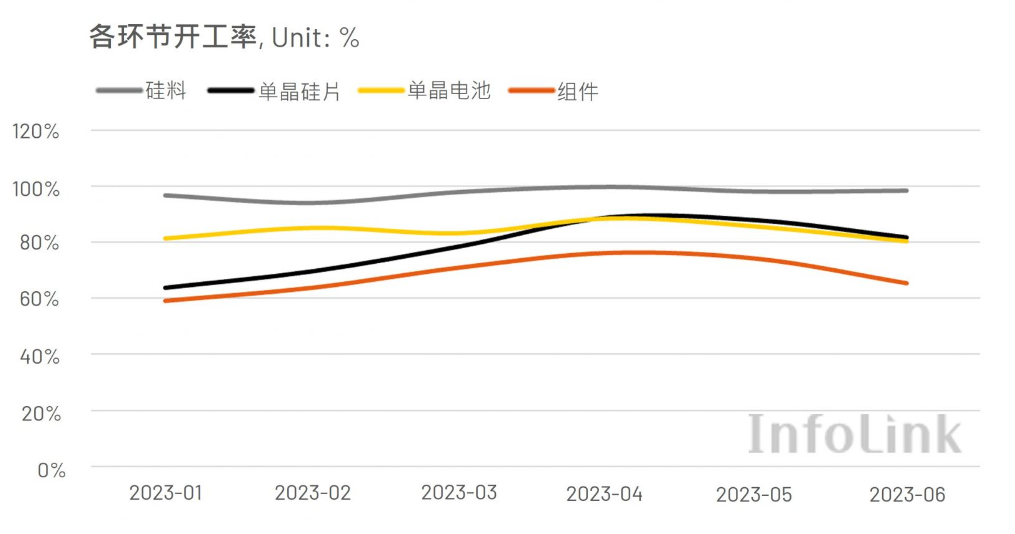

光伏行业开工率水平分析

开工率是掌握该环节在供需综合表现的先行指标,透过开工率可以辅助评断一家企业在市场上的供需表现,而整体的稼动水平与趋势则可以了解行业发展的健康程度。

随着近年光伏行业局势的演化,上游高昂利润吸引厂家相争布局,硅料、硅片产能在今年扩产增量明显,庞大的生产能力逐渐形成库存的堆积,牵引上游价格的跌价。

以下分析各环节开工率现况:

7月份硅料产能规模继续保持正向增长,预计硅料单月产量将来到12.2-12.8万吨,开工率维持约90%左右。当前硅料企业保持相对稳定的开工水平,并在价格出现超跌后,库存水位得到有效下降。细看产出环比上月仅约略持平,主因为尽管新产能持续投放,然各家投放进度不一,并个别产区有出现关停与限电影响实际产出。随着当前厂家面对N型产品需求,提升高质量硅料产出的比例,由于相同时间单位产出比例较P型低,也影响实际产出规模。预期近年在产量优化和质量提升的两个方向将是硅料企业发展的重心。

7月总产量预计来到52-53GW,环比6月上升11%-13%,然而由于产能同步提升,开工率对比上月维持在83%左右。观察硅片环节近期撇除一体化厂家持续投炉释放以供自用外,专业硅片厂家也都有新增产能释放,七月市场流通供应量环比增加。

N型硅片方面,当前仍属于相对定制化的产品,主要对标一线组件厂的需求订单,预计短时间生产不致出现过剩与异常库存水平。后续N型硅片的实际生产与紧缺与否仍将仰赖N型下游产品电池与组件的实际产出而定。

近月国内PERC电池片厂家维持近乎满载的稼动水平,而新增的产能以N型TOPCon为主,然而由于扩产爬坡过程缓慢,本月国内电池片总体开工率折算约70%左右,产出维持小幅成长来到48GW,单月N型产出来到10-12GW之间。

海外部分,以东南亚电池产能为多,先前越南地区电力供应的问题导致当地厂家嫁动率大幅滑落,受影响厂家稼动率下调5-15%,本月开始预计电力供应将缓慢恢复,东南亚整体开工水平将小幅回升到70%左右。

相比上月,组件厂家在面对供应链松动价格大幅下滑的跌价损失上,厂家规划的排产出现迟疑,并海内外终端出现观望氛围。7月随着新单陆续签订之下,厂家对排产预测有上修的趋势,组件开工表现一线厂家回升到82%左右,而二线与海外厂家也来到65%,整体产出也在一线厂家新增产能释放下来到46GW,同比提升15%。

在库存部分,尽管前期有出现低价抛售库存使得组件库存逐渐回稳,但观察部分厂家库存水位仍高,整体库存落在1.5-2个月左右。

综合以上,上半年硅料、硅片环节在新增产能释放下,单月产出持续放大,积累的库存也引导价格的快速崩跌;电池片端,PERC电池片多数维持满产的运营,并在TOPCon项目的投产下,单月产出稳定成长; 组件部分新增产能庞大,然厂家持续受到海内外终端需求的表现导致规划排产不断修正。

展望下半年,预期上游价格逐步跌到生产厂家成本水平后,跌价空间将明显收窄,然厂家新增产能规划庞大,市场仍将持续面临上游的供应过剩与库存水位上升,今年下半年将持续看到上游企业透过开工率来调配实质产出,以期达到库存水位与盈利价格的两者平衡点。

在下游电池端随着技术的迭代,今年底TOPCon 名义产能将有望超过600GW,迭加既有500GW的PERC电池片产能,庞大且过剩的产能将加剧电池环节自身的竞争格局。若TOPCon电池片的爬坡过程顺利、产出增长超乎预期,除了N型硅片的供应有机率出现短缺,年底电池片将因供应过剩进而被动调配自身稼动水平来减缓价格的跌势。至于组件方面,由于新玩家与上游厂家持续投入布局组件事业,也同样面临供应的过剩,当前组件环节出现严重价格竞争与海内外库存的堆积,预期下半年组件一线厂家由于品牌与一体化优势,在开工率水平上将与二三线厂家出现分化。

来源:https://www.infolink-group.com/

下一篇

世界上最酷的太阳能